目次

井上 信一先生(いのうえ しんいち)

プロフィール

井上 信一先生(いのうえ しんいち)

プロフィール |

|

山本 千陽さん(40歳 仮名)のご相談

山本 千陽さん(40歳 仮名)のご相談

モノやサービスの値段が上がり、目に見えて家計が厳しく貯蓄も増やせていません。光熱費やスマホ等の通信費を見直したり、スーパーで買う食材も安いものに替えたりと工夫をしていますが、少々気疲れもしていますし、外食を減らすと家族のモチベーションも下がるのでそう簡単ではありません。

夫婦とも会社の給料が上がる見込みがないので、節約して出費を減らすしかないことは理解しているのですが、これ以外に何か良い方法はありますか?

資産運用は、つみたてNISAやiDeCoの他に投資信託等をやっていますが、他に良いものがあれば教えて頂きたいです。

山本 千陽さん(仮名)のプロフィール

|

|||||||||||||||

物価上昇時の家計防衛策として検討しておきたい6つの具体的策

―習慣を少しだけ変えることで、より満足感の高い生活に

―習慣を少しだけ変えることで、より満足感の高い生活に

家計見直しにおいても一番大切なのは生活の満足度を落とさないことです

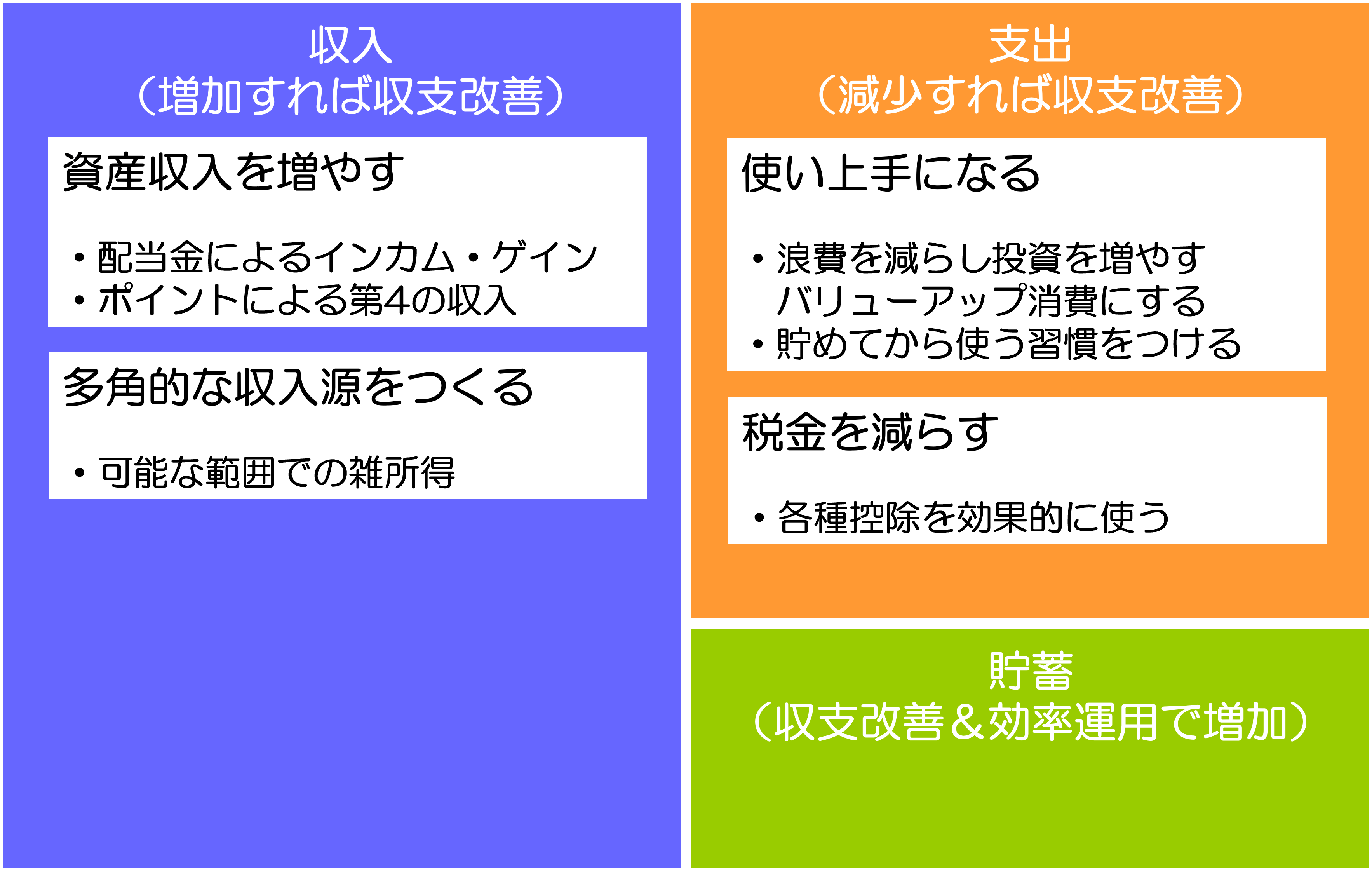

古今東西、家計を見直すための方法はシンプルに、収入を増やすか支出を減らすかの2つしかありません。ですが、給料は簡単に増える訳ではなく、仮に勤め先で残業が可能でも、その分だけ家族との時間は減ります。無理な節約も長く続ければ疲れてしまいますし、家族間で不満が増すこともあり、なかなか容易ではありません。

我慢や妥協で成り立つ家計の見直しは理屈では理解できても、長続きさせるのはとても難しいもの。一番大切なことは家族が楽しく充実した生活を送ることを維持し向上すること。何よりも優先すべきことです。その上で、結果的に収支が改善し貯えが増えるための工夫を日常生活の中で取り入れれば良いのです。

発想を少し変えればどれも難しいことばかりではありません。その方法をいくつかご紹介いたします。

収入を増やすための3つの工夫

その① 配当金で資産収入を増やしましょう

昨今、株式や投資信託などの資産運用を行われる方が増えています。多くの方は老後資金づくりと考えられ、つみたてNISAやiDeCoはまさしくその有効な手段です。また、こうした制度以外で行う場合も、長期運用を念頭に置いている方、運用期間は特に定めていないけど預貯金の利息だけでは心許ないからと運用益を狙う方も少なくはありません。それ自体は決して悪くはないのですが、こうした資産運用だけでは、“いま”の家計には役立てられません。

そこで、年に1~2回の比較的安定した収入を得る手段として配当金目的の資産運用を加えてみましょう。

そのポイントは、次の通りです。

- ① 保有中のコストがかからない個別株式が投資信託よりもベター

※投資信託は保有中も信託報酬というコストが発生するため - ② 値上がり益狙いでなく株価の変動が安定している銘柄で、「配当利回り」や「配当性向」を重視する

※配当利回り:株価に対する配当金の割合を示す投資尺度(証券会社等で簡単にスクリーニング可能)

※配当性向 :企業の利益のうち株主へ配当金として還元する割合を示す投資尺度(同上) - ③ 面倒でも確定申告をして、配当金受取時に源泉徴収されている税金の一部を取り返す

※株式や投資信託等の売却損がある年:「申告分離課税」方式で売却損と配当金の利益を相殺する

※株式や投資信託等の売却損がない年:「総合課税」方式で配当控除(税額控除)を適用させる

資産運用のスタンスを変えれば、これまで注目しなかった業種や会社が候補になるかもしれません。また、購入時の株価のタイミングによっては10%を超える配当利回りの実現も十分にあり得ます。もちろん、過去の配当政策を念入りにチェックしても将来は変更もあり得ますし、投資できる金額により家計の一助となるインパクトも変わるでしょう。ですが、つど売買する手間なく保有しているだけで定期的な収入を得られる資産運用手段は、昨今のように家計見直しが必要とされる環境下では、以前よりも注目する価値があります。

その② キャッシュレス決済中心にしたポイントで資産収入を増やしましょう

既に「〇〇pay」といったQRコード決済やバーコード決済を活用している方は多いと思います。

決済のたびに付与されるポイントは実質的な割引ですが、これを効率よく貯めれば「ポイント収入」という、「就業収入」、「資産収入」、「(万一の際の)保険収入」に次ぐ家計の第4の収入源になり得ます。そのためにも、〇〇Pay決済の精算は預金口座からの引き落としでなく、よく使う1~3枚程度までのクレジットカード精算(翌月一括払いが基本)を絡ませて付与ポイントをダブル取得するのがお得です。

また、ひと手間かかりますが、インターネットでショッピングをする際には、「ポイントサイト」を経由して利用することで当該サイトのポイントも重複して貯められます。さらに、昨今充実している「ポイント交換サイト」を上手に活用すれば、バラバラに貯まった各ポイントを集約することも可能です。今やポイント経済は、私たちの想像を超えた大きな市場に成長し今後も期待されています。それ自体では付加価値を生まない現金決済を減らし、意識的にキャッシュレス決済を増やす習慣を心がけてみましょう。

なお、キャッシュレス決済では利用記録を確認できますので、いちいちレシートを残し家計簿(スマホアプリを含む)をつける手間もそれに費やす時間も省けます。

その③ 可能であれば給与所得以外に雑所得をつくりましょう

勤め先により副業の制約があり得ますので誰でもできる方法とはいえません。ですが、可能であるのなら、隙間時間を活用して得る収入を雑所得として確定申告する方法も収入増に有効です。

昨今ではインターネット上で簡単にできる「クラウド・ソーシング」が増えていますし、「ソーシャル・ワーク」に位置付けられる有償ボランティア等も常に地域住民による人手を求めています。副業と聞くと仰々しい印象ですが、アフィリエイトや動画配信等のように必要とされる準備や技術は殆どなく、いまや、実に手軽に誰でも始められる環境が整っています。試しに検索されれば、多くのマッチングサービスの情報を得られることでしょう。

ここでのポイントは、一定額以上の収入が生じた場合は確定申告が必要ということ。ただし、収入を得るために必要であれば、家計の支出の一部(住居費・光熱費・通信費等)を家計と按分して経費に計上し税金を減らすことができます。収入から差し引く経費の額が課税所得に及ばなければ、結果的に雑所得による所得税が生じることもありません。つまり、単純に副収入による分だけ家計の手取り収入を増やせるわけです。

支出を減らすための3つの工夫

その① 浪費を減らしてバリューアップの「使い上手」になりましょう

家計の支出は、支出額が固定的か大きくは変わらない「固定費」と「変動費」とに分けられます。また、その性格上、「消費」、「投資」、「浪費」に大別できます。ここでのポイントは、家計の消費性向に左右されがちな「変動費」に注目し、お金の使い方として「投資」を意識的に増やし「浪費」を減らすことです。

具体的に、主な変動費である外食、ファッション関連や文具等の日用品、旅行やレジャー、嗜好品や贅沢品などで、無駄な使い方を正すよう意識し、これを日常の習慣とするということ。

何も難しいことではありません。家計における「浪費」とは「そもそも使った記憶がない、衝動的に使った、記憶はあるが大して満足していない」ようなものです。「価格の安さにつられて買ったけど結局使っていない」モノなども無駄な浪費の典型的な例です。

こうした使い方を減らし「投資」を増やす、つまり、「使った記憶が残る、満足感を得られる、モノであればいつまでも大切に使う」ような、自分や家族にとってのご褒美を増やせば良いだけです。そのために、「単価や質」は落とさず、むしろ高めるのがベターと考えます。「質」を重視すれば1回あたりの使う額も高額になりますが、その分だけ必然的に「頻度や回数」を減らそうとする心理効果が生まれるものです。

例えば、家族の外食の機会を半分に減らしても、1回あたりの単価が2倍の高級店で贅沢すれば得られる満足感や充実感はむしろ高まることでしょう。高額な品を買う際にはよくよく吟味して選ぶので、すぐに壊れたり、飽きたり、不要な品は選ばず、価格の安さで飛びつくような衝動買いも減らせます。

その② 貯めてから使う習慣を身につけましょう

例えば、家族旅行を思い立った際、その額が高額であるほど事前の計画を立てるでしょう。しかし、行き先や宿泊するホテルなどのプランは時間をかけて選びますが、多くの場合、最終的に選んだプランの金額を預貯金口座から引き出すだけです。毎月コツコツと旅行資金を積み立てるのもアリですが、どこか地味な作業でモチベーションが上がらないと思ったとしたら、その資金をいっそ資産運用で賄ってみるのも良いのではないでしょうか。

預貯金の低金利は勿体ないので、その焦燥感から資産運用をする人も、運用資金をいつ換金するのか明確でなく、目的さえはっきりしていないケースも少なくはありません。また、運用で損している場合は往々にその資金は塩漬けされた「死に金」として放置されがちです。よく考えれば非合理的な使い方や、勿体ないお金の置き場所を選びがちなのが実情なのです。

例えば1年先の旅行目的なら運用期間も1年。目的も運用期間も明確なので、1年後の運用成果に関わらず換金します。もし、売却損が生じても、そこは割り切って旅行プランをグレードダウンすれば良いだけの話。旅行に行ったら行ったで楽しい思い出も残るでしょう。また次の旅行のための運用を頑張れば良いのです。

実はこうした資産運用のやり方は、「少額投資」と「時間(購入時期と売却時期)の分散」という、資産運用における大切なセオリーに合致しているのです。

その③ 控除制度を活用して税金を減らしましょう

所得税や住民税はどのように算出されるのでしょうか?

給与所得者の場合、収入は自分でコントロールできず、経費も「給与所得控除額」という収入に応じたみなし経費で計算されますので、事業所得者等と違い税金も自動的に決まってしまうものと考えられがちです(その対策のひとつとして前述した雑所得をつくる方法があります)。

所得税や住民税は、最終的に「課税所得」の額に応じた税率を乗じて算出されますが、この課税所得は「所得」から様々な「所得控除額」を差し引いて求められます。この「所得控除額」がポイントになります。また、要件を満たす場合に算出した税額から直接差し引ける「税額控除」という控除制度もあります。

- ・「所得」 = 「収入」-「経費」

※給与所得者は収入に応じて決まる「みなし経費」が適用 - ・「課税所得」 = 「所得」-「所得控除額」

- ・最終的な税金の納税額 = (算出税額⦅=「課税所得」×税率⦆)-「税額控除」

つまり、「所得控除額」が増えれば、その分だけ税金が安くなるということ。なお、「税額控除」は算出税額から直接差し引けるのでインパクトは大きいのですが、適用できる主なものは要件を満たす住宅ローンがある場合の「住宅ローン等控除」の他は、前述した「配当控除」くらいしかありません(このため、配当金を確定申告する意味が大きいといえます)。

一方の「所得控除額」は様々な種類があるので、意識すれば上手に活用することができます。今回のポイントとして、「寄附金控除」のひとつでもある「ふるさと納税制度」の有効活用をお勧めします。

ふるさと納税制度とは、所得税では「所得控除額」の対象、住民税では一般的な寄附金控除よりも有利な「税額控除」の対象となります。簡単にいえば、家計の所得に応じた控除限度額までは、控除適用後は自己負担2,000円まで圧縮できるので節税対策としても人気です。一般的なイメージでは、ちょっと豪華な返礼品を、税金の戻りがある分だけ格安に購入できる制度と知られていますが、さらに発想を変えれば、「使う予定だった出費をこの制度で賄う」といった工夫をすることができます。

一般的な返礼品は物品配送なので少々事情が異なりますが、例えば、家族の外食費予算が5万円のところ、ふるさと納税による高価な食材5万円を取り寄せて実質2,000円の自己負担で済ますといった使い方が考えられます(年収450万円の給与所得者の概算額を参考)。

ただ漠然と利用するだけなら、支払う予定の税金が返礼品に置き換わるだけなので家計の支出自体は変わりませんが、「どうせ使う筈だった出費」を上手くふるさと納税で充当させることで家計の支出を減らす効果が生まれるのです。スーパーで日常的に購入している食材を返礼品で賄う方法や、返礼品は食べ物だけではないので購入予定であった家電や消費財等を安価に手に入れる使い方も考えられます。

このほかにも、iDeCoの掛金は全額が「小規模企業共済等掛金控除」の対象となるので、掛金上限額までの増額や新規加入して税金を減らしながら老後資金を準備する方法、別居の両親の医療費を負担して「医療費控除」の対象を広げる方法(仕送りをしている等の生計同一要件あり)、その別居の親を扶養控除の対象とする方法(生計同一要件のほか親の所得要件もあり)など、適用できるか否かは個々で異なりますが、「所得控除額」を増やす方法は実に様々です。今回は誰でもすぐに使いやすい「配当控除」「雑所得による経費計上」「ふるさと納税制度」をピックアップしましたが、その他の控除も含め、過去の記事等も参考にされてください。

最近、値上がりが多いのですが、一時的なものでしょうか?

自粛生活で増えた貯蓄で投資を考えています。海外投資はどのように始めたら良いですか?

資産運用で「NISA」と「つみたてNISA」、どちらを選べば良いですか?

山本 千陽さん(40歳 仮名)のご相談

山本 千陽さん(40歳 仮名)のご相談