目次

井上 信一先生(いのうえ しんいち)

プロフィール

井上 信一先生(いのうえ しんいち)

プロフィール |

|

朝井 詩音さん(32歳 仮名)のご相談

朝井 詩音さん(32歳 仮名)のご相談

NISAの制度が変わると聞きました。新しいしくみはどうなるのでしょうか。

3年前の2018年から「一般NISA」で毎年個別株式(全部で3銘柄)に投資し、すべて保有中です。何か注意点などもあれば教えてください。

朝井 詩音さん(仮名)のプロフィール

|

|||||||||

2階建てとなり、現行NISAをロールオーバー可能ですが注意も必要。NISAが「割り切り」を求められる制度である点に変わりはありません。

朝井さん、ご相談ありがとうございます。

NISA制度では、2014年導入の「一般NISA」と、2018年から始まった「つみたてNISA」が代表的です(別途、2016年導入で未成年者が対象のジュニアNISAもあります)。

このうち、2020年の税制改正により、「一般NISA」はしくみが大きく変わり、「新NISA(仮称)」として新しくスタートすることになります。ただ、やや複雑なので「新NISA」のしくみや注意点を重点的にご回答いたします。

新しいNISAは2024年投資分から2階建てでスタート

年間投資上限額120万円で非課税期間5年間の「一般NISA」は2023年末で終了予定でした。これが、改正により2024年から「新NISA」にしくみが変わり、5年間継続されます。よって、今のところ2028年分までは「新NISA」の枠で新規投資を行える予定です。

一方、年間投資上限額40万円、非課税期間20年間で所定の公募株式投資信託のみが対象の「つみたてNISA」も、この改正にあわせて5年間延長され、2042年分まで新規投資ができるようになります(ジュニアNISAは延長されず予定どおり2023年末で終了予定)。

「つみたてNISA」は現行制度の単純延長に過ぎませんが、「一般NISA」はそうではありません。

2024年スタートの「新NISA」は、非課税期間は現行の「一般NISA」と同じものの、年間投資上限額は1階部分と2階部分に分けた上で122万円となります。ですが、それぞれに以下のとおり、一定の制約が設けられます。

- 1階部分

年間投資上限額:20万円

投資対象商品 :現行の「つみたてNISA」で投資可能な商品に限定 -

2階部分(原則、1階部分を利用することが前提)

- 年間投資上限額:102万円

- 投資対象商品 :概ね現行の「一般NISA」で投資可能な商品

※一部のハイリスク商品は対象から外れる

※1階部分を利用しない場合は上場個別株式に限定

つまり、2024年からの「新NISA」は、現行よりも年間で2万円多く投資できるものの、朝井さんのように個別上場株式を購入できる枠は2階部分に限られるため、逆に現行より年18万円少なくなります。

また、2階部分は1階部分を利用した上でおこなうのが前提ですが、朝井さんのように既に「一般NISA」の経験のある方などは2階部分だけの利用も可能です。しかし、その場合は個別上場株式に限定されるため、それ以外の様々な投資信託やETF、REIT等に投資するためには、1階部分の利用が条件となります。この1階部分で投資できる商品は、「つみたてNISA」と同じ商品なので、継続投資(積立投資)が可能な一部の投資信託から選ぶことになります。

NISA制度は年間の投資(購入)金額に縛りがあるので、端数が出て上限いっぱいまでは投資できないこともありますが、1階と2階とで別々の商品に投資する場合は、さらに投資上限額まで使い切れない端数がでる可能性もあり得ます。

ロールオーバーの複雑なしくみには注意

さて、「一般NISA」では、ロールオーバーという制度が認められています。これは、5年間の非課税期間満了年末時点での時価額を、翌年から始まるNISA口座の投資分にスライドして移すというものです。

例えば、120万円で購入した株式が5年後に60万円に値下がりしていた場合、ロールオーバーすれば翌年分の「一般NISA」枠で60万円にて購入したものとみなされます(年間投資上限額120万円のうち、60万円の枠を使ったことになります)。NISA口座内であれば、その後に売却益が出ても課税不問なので、値上りするまであと5年の猶予を持つことが可能となる訳です。このしくみが「新NISA」にも引き継がれることになりました。

※「つみたてNISA」は、もともとロールオーバー制度の適用対象外で改正後も同様です。

とはいえ、「一般NISA」は2023年末で終了し、2024年から2階建ての「新NISA」が始まるので、話は少々複雑です。

具体的にご説明しましょう。

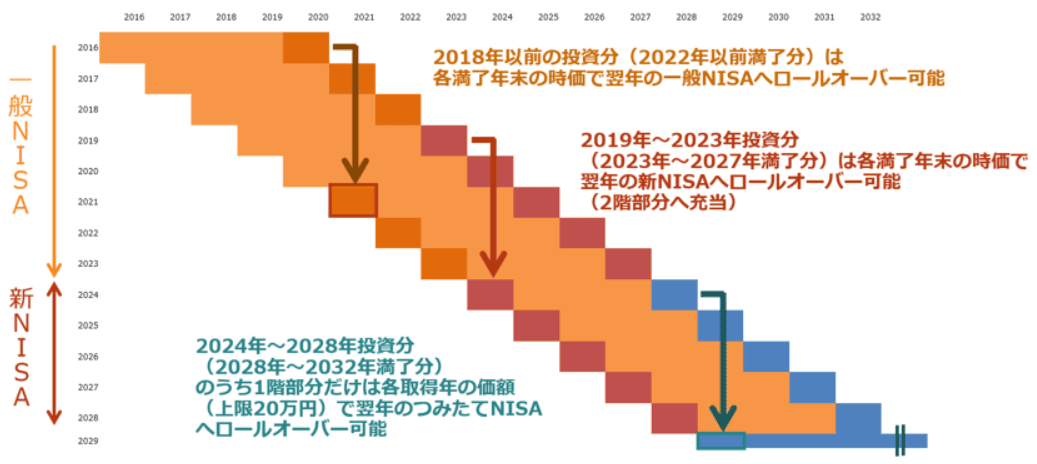

朝井さんが2018年に投資した分の非課税期間満了年は2022年末なので、この時の時価額を2023年分の「一般NISA」へ全額ロールオーバーすることは可能です。しかし、2019年以降の投資分は5年間の非課税期間いっぱいまで保有すると、その満了年が2023年末以降となるのでロールオーバーはできませんでした。

これが改正により、「一般NISA」での2023年の投資分までは「新NISA」へのロールオーバーが可能となります。とはいえ、「新NISA」では1階部分の投資対象商品が「つみたてNISA」の対象商品に限られますので、2階部分に充当されることになります。

なお、ロールオーバーは時価で全額移すことが可能のため、仮に120万円で購入した株式が150万円に値上りしている場合でも、その全額を「新NISA」へロールオーバーすることは可能なのですが、この場合だと年間投資上限額を超えているので新規で投資できる枠は全部使い切ってしまっていることになります。

次に、2024年からスタートする「新NISA」は2028年分まで新規で投資できますが、今のところ制度自体は2028年末で終了する予定です。よって、2024年以降に「新NISA」として投資する分については、5年間の非課税期間いっぱいまで保有すると、ロールオーバーは不可能ということになります。ですが、このうち1階部分だけは「つみたてNISA」へのロールオーバーが認められています。ここで注意したいのは、移行時の価格は、非課税期間終了年末時点での時価ではなく、購入価格(上限20万円)であるということです。

こちらも具体的にご説明しましょう。

例えば、2024年に「新NISA」の口座で、1階部分20万円、2階部分102万円の合計122万円の満額を投資していたとしましょう。これが、2028年末時点で1階部分が40万円に値上りしていたとしても、逆に10万円に値下がりしていたとしても、翌年2029年分の「つみたてNISA」にロールオーバーされるのは、1階部分の購入価格である20万円となるのです(年間投資上限額40万円のうち20万円枠を使ったことになります)。

ロールオーバーできない分については、非課税期間満了年末までに売却して損益を確定することになりますが、現行のしくみと同じく、ロールオーバーの手続きか売却手続きかのいずれもおこなわなければ、NISA口座は自動的に一般の課税口座に移されることになると考えられます。

「新NISA」については、正直、まだ詳細なルールについて明らかになっていないことが多々あります。「一般NISA」からのロールオーバーはおおよそ決着がつきましたが、「新NISA」からのロールオーバーについては、今後、追加の情報発信により、適宜、検証する必要があると思われます。

NISAは「割り切り感」が求められることを意識する

NISAは、良くも悪くも、ひとことで言えば「課税不問」が唯一最大の特徴です。

課税不問とは、一般の投資の損益とは区別され、NISA口座内の売却損益はなかったことにするということ。売却益には税金が一切かからない反面、売却損には税制上のフォロー、つまり、他の譲渡益や配当所得と相殺したり、翌年以降3年間の譲渡益や配当所得と繰り越し相殺したりする措置が認められていません。

それゆえ、購入時より値上がりし利益が出ていれば、非課税期間満了年以前でも売却し、「益出し」するという割り切り感を持つことが肝要です。その後に値下がりして非課税期間満了時を迎えたら元も子もありません。そして、非課税期間満了時まで粘っても損失が出ていたら、「今回は上手くいかなかった」と、売却し「損切り」を確定する割り切りも求められます。何故なら、非課税期間満了年末に売却しなければ、その時点での時価額を取得価額とみなして、通常の課税口座に自動的に移されてしまうからです。

例えば、120万円で購入した株式が5年間の非課税期間終了年末時に60万円まで値下がりした状態で課税口座へ移されると、その株式はそもそも60万円で購入したものとみなされてしまいます。その後、80万円に値上りした時に売却すれば20万円が売却益、元の120万円まで戻った際に売却すれば60万円が売却益として、税金が発生します。したがって、損失が生じているケースで課税口座に移すことは避けるのが鉄則中の鉄則といえます。いったん売却し運用を終わらせてこそ、得たお金を何か有効な使いみちに充てることが可能ですし、別の投資先を探してみるという発想も生まれます。ひとつの投資先には固執し過ぎず、なるべくなら客観的な判断のできる状態をつくることが肝要でしょう。

また、「一般NISA」や「新NISA」は、第三の選択肢としてロールオーバーする方法を選べる訳ではありますが、これが報われるか否かは不確かであり、単に「割り切り」の決断を先延ばしにしていると言えなくもありません。

こうした「割り切り感」が大切であることは「つみたてNISA」にも、もちろん言えることです。「つみたてNISA」ではロールオーバーができませんが、非課税期間が最長20年と、非常に長い保有が可能です。この間、どうしても投資(購入)にばかり意識が向かい、保有資産の増減には疎くなりがちです。

また、「つみたてNISA」とは、1年間かけて購入した投資信託を最長20年間保有できる制度であって、20年間かけて投資していく(新規で買い付けていく)訳ではありません。最近、誤解をされていると思しきご相談を受けることも少なくないので、この違いには注意しましょう。

投資商品による資産運用を行う上での最も基本的かつ大切なルールとは、「運用目的(いつ、何のためにお金を使うために行うのか)」を明確に持ち、資産運用のゴール(換金時期)をきちんと守ることに他なりません。

この点、NISA制度は運用期間の終わりが強制的に定められている点が評価できます。あとは、自分なりに納得でき、割り切って行える運用目的を持っていきたいものです。

こちらの記事もご参考になさってください。

https://www.setsuyaku-lifeplan.com/life/unyo/2872/

保険とか投資とかお金のことが全くわかっていません。このままではよくない気がします。何から始めればよいでしょうか。

今からだと、NISAとつみたてNISAは、どちらがよいでしょうか?

定期預金だけではもったいないと友人に言われました。投資は不安ですが少しは興味があります。何から始めればよいでしょうか。

朝井 詩音さん(32歳 仮名)のご相談

朝井 詩音さん(32歳 仮名)のご相談