目次

井上 信一先生(いのうえ しんいち)

プロフィール

井上 信一先生(いのうえ しんいち)

プロフィール |

|

竹田 圭司さん(25歳 仮名)のご相談

竹田 圭司さん(25歳 仮名)のご相談

社会人3年目です。学生時代にはキャッシングを利用したこともありましたが、社会人になってからはショッピングやレジャー等でクレジットカードを使う際にはもっぱらリボ払いになっています。とても便利なのですが、漠然と無駄な手数料を払っていると感じてはいます。何より、つい毎月リボ払いを利用してしまい返済が追いつきません。何とかこの負の連鎖を断ち切る術はないでしょうか。

竹田 圭司さん(仮名)のプロフィール

|

|||||||||||||

多少の痛みを伴ってでも悪循環を断ち切り、誤ったお金の使い方を改めましょう

竹田さん、ご相談ありがとうございます。

リボ払いは毎月の支払いが定額等になるので、利用されている方も多い便利な払込方法です。

反面、リボ払いという少額払いでなければ返済が難しくなったり、使い方によっては完済の目途が絶ち難くなったりします。最悪、他に借金をしなければ立ち行かなくなるような自転車操業的な生活に陥ってしまう可能性も。

痛みを全く伴わない魔法のような打ち手はありませんが、現在の生活習慣を見直すのが何より大切です。

お金の使い方の悪循環を変える根本的な考え方

キャッシュレスが本格化した昨今、クレジットカード決済やQRコード決済(※)等(最終的にクレジットカード決済に紐づけるのがポイント)を活用するメリットとして、大きく次の2つがあります。

※「QRコード」は株式会社デンソーウェーブの登録商標です。

- 現金決済のように「ただ財布の中身を減らす」のではなく、ポイント付与による実質割引効果(またはポイントによる収入増)が見込める

- 家計簿のような面倒なことをしなくても、利用明細を確認することで、「いつ、何に、いくら」使ったのかを把握できる

つまり、実質的に使うお金を減らせる、管理の手間を減らせる、という経済的な付加価値が生まれるのがキャッシュレス決済です。ですが、それはキャッシュレス決済を適正に利用していることが条件。クレジットカードの払込方法は、手数料のかからないマンスリークリア(翌月一括払い、または二回払い)であることが前提です。つまり、毎月の出費は毎月の収入の範囲内に収まっていること。稀に高額な買い物をしても生活資金決済のためのお金のプールである普通預金口座の残高で賄えることが重要(これとは別に、財形等の貯蓄用の口座、資産運用のための投資用の口座を持つことが大切)。

これに対し、リボ払いや分割払いは「借金」をしているのと同じで、厳しい言い方をすれば、こうした方法を選ばねば回らなくなるお金の使い方は、そもそも出費が“収入”や“お金のプール”に対して過大である証です。

家計出費は、「消費(最低限の支出)」、「投資(自分へのご褒美・活きた使い方)」、「浪費(無駄な使い方)」の3つに分けられ、浪費を減らすことが家計改善の基本の「き」ですが、借金の利息や手数料は浪費に他なりません。借金は、その額の大きさからマイホーム購入時の住宅ローンだけ、せめて社会政策的観点から低金利に抑えられているお子様の教育ローン(奨学金)に留めておくべきです。これ以外のものは「買ってから払う(返済する)」のではなく、「貯めてから買う」べきです。

負の連鎖を断ち切るには「返済期間」に注目

リボ払いや分割払い、キャッシングはもちろん、住宅ローンや奨学金も含め、あらゆる借金に共通することとして、「利息や手数料を含めた総返済額は返済期間に比例して膨らんでいく」ということを理解しましょう。

例えば、金利等の他の条件が同じ住宅ローンを組む場合でも、返済期間を20年とする場合と30年とする場合とでは、確実に後者の方が総返済額は高額になります。余計に支払わねばならない利息は返済期間が長くなればなるほど増えていくのです。

ここで、10万円のショッピングをした時の返済方法として、次の①と②の場合とを考えてみましょう。

- ① 分割10回払いにする(支払回数を決める)

- ② 毎月5,000円の定額払いにする(リボ払い等のように毎月の支払額を決める)

利息や手数料を考慮するまでもなく、①と②とを比べると、毎月の返済額は①の方が重くなる一方、返済期間は②の方が倍程度に長くなりそうだと簡単に予想できますね。そして、同じ利率と仮定して試算しても、実際に返済期間の長い②の方が総返済額は多くなります(実質年率15%の場合、①は107,003円、②は115,782円(全24回払い))。ちなみに、②の毎月返済額を1万円に増額すると総返済額は減ります(107,497円(全11回払い))。

同じリボ払いどうしでも、返済期間に比例して総返済額が変わることがわかるでしょう。

リボ払いの負の連鎖の原因も、この返済期間が「いつまで続くのか見通しのたたない」ことにあるといえます。したがって、これを断ち切るために、返済期間をクリアにし、かつ、これを短縮することが必要です。

そのための打ち手は次の2つしかありません。

- 毎月の返済額を増額する

- 繰り上げ返済を実行する

竹田さんは、毎月の返済額が2万円とのことですので、仮に4万円に増額すれば返済期間は現状の半分以下に短縮でき、かつ結果的に総返済額はかなり軽減されるはずです。

ですが、過去のリボ払い利用分の当月返済額を4万円に増やしても、その一方で当月のリボ払い利用も増えてしまっては意味がありません。竹田さんの場合、既にショッピングやレジャー等の月々の出費が、「リボ払いありき」の習慣になってしまっている可能性もあり得ます。

そこで、現在の財形貯蓄の一部を換金し、そのお金で利用残高(借入元金)の全部または一部を繰り上げ返済する方法が考えられます。せっかく築いてきた貯蓄を減らす痛みは大きく感じますが、今ここで悪循環の要因となっているお金の使い方を見直せば、再度貯蓄を増やしていけます。リボ払いによるダメージがこれ以上に大きくならぬよう、大胆に断ち切る決断も必要なのです。

【任意整理について】

リボ払いをはじめ借金を減らす裏技的手段を弁護士や司法書士等の専門家がPRしているのを良く見受けます。これは「任意整理」という方法で、金融機関等と直接交渉し、将来利息を減らすか無くすことで無理のない返済計画に見直すものです。個人で利用不可能な方法ではありませんが、専門家に仲介してもらうことによって実現性が増します。また、借金の額によっては専門家に支払う報酬を差し引いても、何もしないよりはるかに大きな効果が見込まれる可能性が高いといえます。ただし、裁判所を介しないなどの違いがありますが、基本的には個人再生や自己破産と同じ債務整理手段なので、信用機関の個人信用情報に事故情報として登録されます。いわゆるブラックリストに載るので、任意整理の場合で以後5年間(個人再生や自己破産では5年~10年)は、新たなクレジットカードの作成や住宅ローン等の利用が難しくなるデメリットもあり得ます。

公的な債務整理はあくまでも最後の手段とし、まずは返済額増額や繰り上げ返済による自己解決手段を検討すべきでしょう。

リボ払いから逃げられなくなるしくみにはくれぐれも注意を

リボ払いの“リボ”とは“リボルビング(回転する)”からきています。これ自体、非常に工夫を凝らした方法であると考えられる反面、皮肉にも「回転する」という意味がいわゆる自転車操業のような状態に陥りやすいことが懸念点です。

10万円のショッピングをした例を先述しましたが、その続きがある場合を考えてみましょう。

10万円のショッピングをした同月とその翌月にさらにそれぞれ5万円のクレカ払いをした

- ① どの支払いも10回分割払いにする

- ② どの支払いも月5,000円のリボ払いにする

①の方法では瞬く間に、そして目に見えて、毎月の返済額が増えてしまいます。その結果、支払い不能に陥り、キャッシング等の別の借金をしてしまうリスクがありますが、逆に言えばそうなるまえにアラート機能が働き、カード利用を踏み留まれる可能性もあり得ます。

一方、②の方法ではいくら利用しようが何度利用しようが毎月の返済額に変化はなく、返済が回っていると錯覚しがちです。ところが借金は確実に増えているのですから、その裏では返済期間が着々と延長され、利用額と毎月返済額によっては、支払いの大半を利息が占めて借り入れ元金が減らないという事態にもなりかねません。

※参考 総返済額の比較

- ①の場合

総返済額:213,634円

(第1回返済額15,716円に対し、第2回は21,308円に増額) - ②の場合(元利定額払い)

総返済額:276,085円

総返済回数:56回

金融機関により計算基準日や計算方法が違うため、金額等が異なる場合があります。

リボ払いの返済方法には、厳密にはいくつか種類があり、返済額の計算のしくみもこの種類により若干は異なります。様々な金融機関等から簡単にシミュレーションできるサイトがありますが、ご自身が利用している金融機関での情報を確認するとともに、ご自身の利用明細を確認することが何より大切です。しくみが複雑でわかりにくい金融商品では、理屈の理解より自分のケースを具体的な数字で把握することが重要です。

リボ払いの利用残高がクリアになった際には、是非、“翌月一括払い”に切り替えましょう。それで回らないようであれば、根本的に収支にムリがある証拠。傷が大きくならないうちにお金を使う癖や習慣を改める事が大切です。

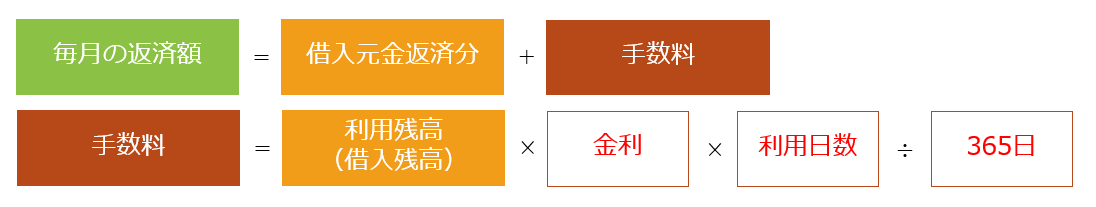

参考 リボ払いにおける毎月の返済額のしくみと手数料を計算するしくみ(元利定額払いの場合)

- 例えば、毎月返済額が5,000円の場合、その内訳は借入元金返済分と金利手数料で構成される

- 仮に、利用残高10万円、金利15%、利用日数(返済日翌日~次回返済日)が30日の場合、

金利手数料=10万円×15%×30日÷365日≒1,233円と計算される - 当初借入額10万のうち、1回目の返済額5,000円のうち元本返済分は3,767円となる

- 2回目支払い分は10万円からこの3,767円を差し引いた利用残高で同様に計算(以後も同様)する

リボ払い自体は工夫された便利な支払方法ではあります。ですが、前述したように、そもそも翌月に一括で払い切らないお金の使い方は普通ではありません。ましてや分割や少額で払わねばやりくりできないのは分不相応なのであって、収入や貯蓄に対し明らかに支出がオーバーペースな危険な状態なのです。

毎日の買い物で、ついついムダ遣いをしてしまいます。 ムダ遣いをなくす方法があれば教えてください。

キャッシュレスでの買い物は、お得?賢いもの?

「電気とガスをまとめてトクする」という宣伝をよく見かけます。本当にお得になるのでしょうか?

竹田 圭司さん(25歳 仮名)のご相談

竹田 圭司さん(25歳 仮名)のご相談