目次

井上 信一先生(いのうえ しんいち)

プロフィール

井上 信一先生(いのうえ しんいち)

プロフィール |

|

結城 明日人さん(45歳 仮名)のご相談

結城 明日人さん(45歳 仮名)のご相談

私は個人事業を営んでおり、毎年、確定申告(青色申告)をしています。妻は会社員です。

昨年(2020年)には、要件を満たしたものは申請の上、コロナに関する給付金等をいくつか受け取りました。ところでこれらに税金はかかるのでしょうか。

結城 明日人さん(仮名)のプロフィール

※事業に供する事務所相当分の家賃として申請 |

|||||||||||||||||

コロナに関する給付金等の多くは課税対象です。

確定申告の必要がある場合は申告漏れのないよう注意しましょう。

確定申告の必要がある場合は申告漏れのないよう注意しましょう。

結城さん、ご相談ありがとうございます。

収入に課される税金については取り扱いも様々なので、納税の申告に不備がないか心配ですよね。

結論からいえば、コロナ関連の給付金等の多くは課税の対象となる収入に該当します。

課税対象となるコロナ関連給付金等は多い

コロナ禍では皆が日常生活での制約を余儀なくされ、大なり小なり仕事や家計に影響をきたしています。そうしたなか、国や企業や地方自治体等による給付金・補助金・助成金・見舞金等の施策が行われました。こんな状況ですから、これらをもらう行為は要件を満たす方であれば正当な権利です。

ですが、残念なことに、これら給付金等には所得税・住民税の課税対象になるものとそうでないものとが混在し、課税対象の収入分について、源泉徴収されていないものは確定申告により清算する必要があります。

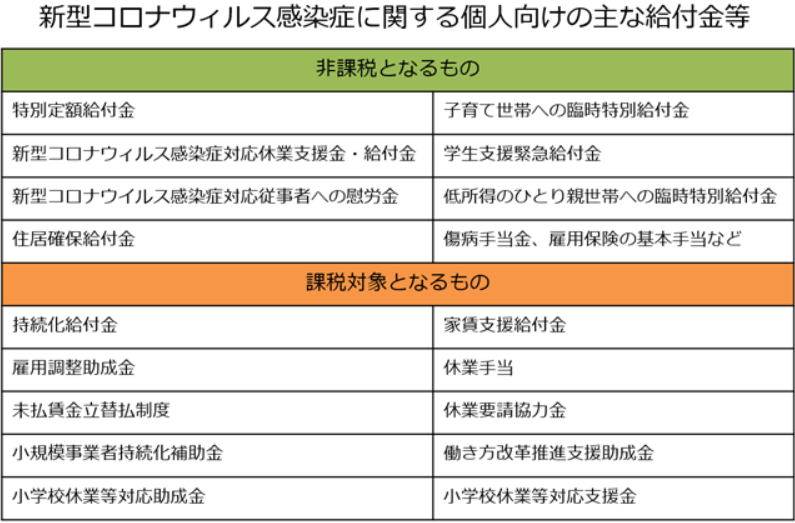

主な給付金等にかかる課税関係の一覧は下記のとおりです。

こうして改めて確認すると、課税対象となる給付金等が多いことがわかりますね。

さて、結城さんの場合ですが、表のとおり、受け取られた給付金等のうち、持続化給付金と、中小企業庁および地方自治体を申請窓口として受けた家賃支援給付金、奥さまが受け取られた休業手当と見舞金が課税対象です。

一方、特別定額給付金と子育て世帯への臨時特別給付金は非課税です。

課税対象となる給付金等の申告義務の有無

非課税となる給付金等は税金の心配も確定申告の必要もありませんが、課税対象となる給付金等は、申請手続き時にどういう所得の補てんとしていたのかで、確定申告時の所得の種類が以下のように異なります。

・事業所得としていた場合 : 事業所得として確定申告

・給与所得としていた場合 : 一時所得として確定申告※

・雑所得としていた場合 : 雑所得として確定申告

※勤務先等から支給されるもので給与所得に該当する場合は、原則、勤務先による源泉徴収や年末調整で完了するため、自身で確定申告をおこなう必要性はない(念のために勤務先に要確認)

結城さんはこれまでの事業収入について、雑所得ではなく事業所得として申告してこられたとのことですので、受け取られた課税対象給付金は、いずれもご自身の事業所得に係る収入に加算して申告する必要があります。もちろん、これらを収入に加算しても経費や各種控除が多くて結果的に赤字であれば、税金はかかりません。

一方、奥さまが受け取られた休業手当や見舞金(役務の対価たる性質を有しているもの)は、勤め先の給与扱いで既に源泉徴収されているので確定申告の義務はありません。

ただし、見舞金等が仮に源泉徴収されていない場合には申告が必要となります。一時所得として扱う場合は当年の一時所得の合計額が特別控除額の50万円を超えていなければ税金はかかりませんし、仮に超えている場合や雑所得として扱われる場合でも、年末調整を受ける給与所得者が受け取る他の所得が20万円以下であれば、原則、所得税の申告は不要です(住民税の申告は必要です)。

なぜ、課税対象と非課税の給付金があるのか

ところで、コロナ禍で収入が減った代わりに受け取った給付金等ですから、心情的には課税対象となることに納得できない部分もありますよね。しかも、中には非課税のものもあるので紛らわしいものです。ですが、これは税についての基本的な考え方に沿っています。今回のコロナ禍に限らず、災害等の場合にも同様に考えますので、その基本的な考え方を知っておくのも良いと思います。

まず、所得税法という法律では、個人の得る所得は、一部例外を除き、原則としてすべて課税対象と考えています。また、この法律では、事業所得を生む事業の休業により得る補償金の類も課税対象と規定しています。

これが、そもそもの大前提ですが、一方で、例外となる所得についても定めており、国民の「最低限の生活の保障」という概念に当てはまるもの、人が安心して生活できるように守られている所得については、社会的・政策的配慮、その他の規定により非課税所得と位置付けています。

具体的に、生活資産の売却益、生活保護費、遺族年金や障害年金、児童手当、生命保険や損害保険における殆どの保険金・給付金(ただし、死亡保険金と、キャッシュバリューに位置付けられる満期保険金・満期返戻金・解約返戻金・年金を除く)が挙げられます。

賠償金についても、過去の判例では「心身や財産の損害の回復に対するもの」、つまり、最低限の生活を営むための原状回復のために必要なお金については非課税ですが、そうではない事業上の必要経費の補てんになる賠償金は、通常ならば得られたであろう収入の代わりなので課税対象と区別されています。

こうした考えをもとに、今回のコロナ関係の給付金を考えてみると、基本はすべて課税対象と仮定した上で、家計費支援や心身損害の補償や最低限の生活の保障に該当するものは非課税扱いにしたものと考えられます。

線引きが曖昧なものもありますが、通常なら得られた収入の代わりにもらうもの(通常の収入は課税対象)や、事業の経費の補てんになるもの(必要経費はもともと課税所得から差し引ける)は、課税の公平さから考えても、非課税とはならないのも仕方のないことだといえますね。

なお、2020年分については、税額を算出するための各種控除額がこれまでと変わっています。

基本的には、申告用紙に沿って計算していけばよいのですが、結城さんはもちろん、奥さまも、ふるさと納税の利用等で確定申告をされるのでしたら、その心づもりだけは持っておくと良いでしょう。

ちなみに、最近よく質問をいただくのですが、コロナ感染対策のために購入したマスクやアルコール消毒等は予防のためのものなので、医療費控除の対象にはなりません。残念ですけれど。

教育資金贈与と結婚・子育て資金贈与は、どちらがよいでしょうか?

特別定額給付金や持続化給付金、小学校休業等対応支援金に税金はかかりますか?扶養からはずれることはありますか?

新型コロナの影響で、収入がなくなりました。どうすればよいでしょうか?

結城 明日人さん(45歳 仮名)のご相談

結城 明日人さん(45歳 仮名)のご相談