専門職として成年後見人等を複数受任して気付くのは、すごく頑張って暮らしてきたのに孤独な老後を迎え、判断能力も不十分かつ金銭的に困っている人の多さです。私も既に高齢ですが少しでも役に立てればと今年4月に新たに1件受任し動き始めました。

一方で百貨店の食料品売り場や百貨店系列のスーパーは割高にも関わらず高齢者も含めた買い物客で賑わっており、老後の経済力の格差は近年拡大傾向のようです。

老後が長くなったからこそ、資産の額に関わらず「生活能力を身につけた上でのマネー管理」は最期まで快適に暮らすために欠かせない能力と言えるでしょう。人生経験(知恵)と知識を駆使した逞しくしなやかなお金に対する観察能力が今こそ求められています。

今回は、表面的な損か得だけでは得られない、人生のゴール(最期)を迎えたときに「心とお金」の満足を得る生き方が求められていることに気付いて欲しいという願いを込めてお話します。気付いて動けばまだ間に合います。今が一番若いのだから・・・

生活保護を受けている高齢者世帯の増加

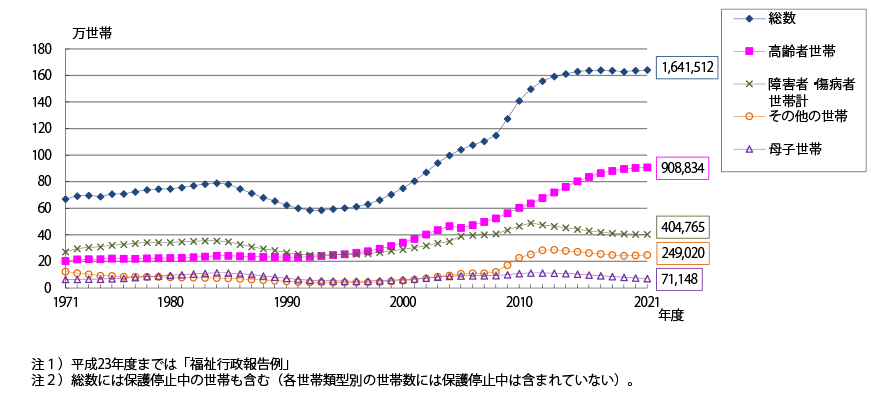

令和3年度の生活保護を受けている世帯(被保護世帯)は、1,641,512世帯で、前年度に比べ4,553世帯(0.3%)増加、うち高齢者世帯は908.834世帯(55.6%)で、前年度に比べ4,843世帯(0.5%)増加。うち、単身世帯は837,379世帯(51.3%)で、前年度に比べ7,110世帯(0.9%)と増加著しいのが特徴です。

世帯類型別被保護世帯数(1か月平均)

世帯類型別被保護世帯数(令和3年度)

| 高齢者世帯 908,834世帯(55.6%) | 母子世帯 71,146世帯 |

障害者・傷病者 404,765世帯 |

その他世帯 249,020世帯 |

||

|---|---|---|---|---|---|

| 単身世帯 | 2人以上の世帯 | ||||

| 割合 | 51.3% | 4.4% | 4.4% | 24.8% | 15.2% |

| 前年度比割合 | +0.9% | △3.1% | △5.9% | 0.0% | +1.6% |

- 注:端数処理の関係上、内訳の合計が総数等に合わない場合がある

ちなみに、令和3年度中に保護を開始した世帯の主な保護開始理由は、①貯金等の減少・喪失(44.1%)②傷病による(19.2%)③働きによる収入の減少・喪失(18.9%)でした。まさに、長寿化の暮らしの質は老後資金の多寡が影響します。

※参照(2023年6月8日時点):厚生労働省 被保護者調査(令和3年度確定値)結果の概要より一部抜粋

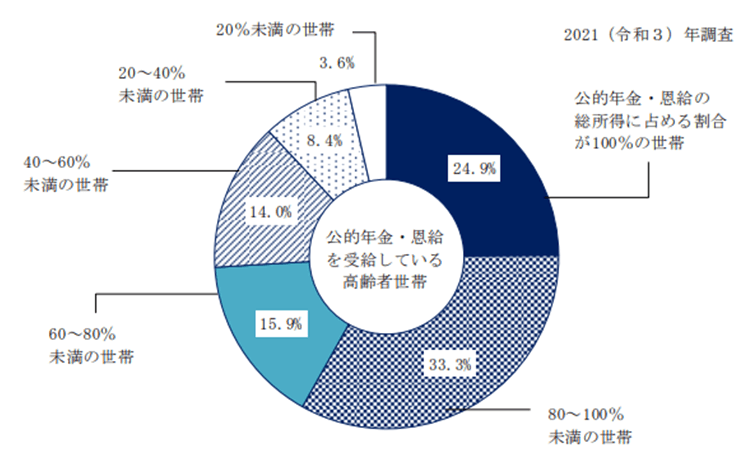

公的年金等の総所得に占める割合が80%~100%の世帯は6割弱

年金等受給している高齢者世帯の中で、公的年金・恩給の総所得に占める割合が100%の世帯は24.9%、80~100%未満の世帯が33.3%となっており、老後の収入に占める年金の重さが分かります。

公的年金・恩給を受給している高齢者世帯の総所得に占める割合別世帯数の構成割合

高齢者世帯の所得の主な種類別平均所得額

| 総所得 | 稼働所得 | 公的年金等 | 財産所得 | 仕送り・企業年金・個人年金・他 | |

|---|---|---|---|---|---|

| 全世帯 | 564.3万円 | 402.2万円 | 113.7万円 | 16.3万円 | 25.8万円 |

| 高齢者 | 332.9万円 | 71.7万円 | 207.4万円 | 22.9万円 | 28.8万円 |

※参照(2023年6月8日時点):厚生労働省 2021年 国民生活基礎調査の概況より一部抜粋

高齢期のリスク ~認識不足の収入減・予想外の支出増・急激な心身の衰え・孤独・・・

加齢による衰えをなくすことはできませんが、先々でおこりそうなことを予想又は現実に発生していること等把握して自分ならどうする・どうしたいと考えて行動することは可能です。複雑な家族関係・世の中になってきた今、自分の譲れない軸を身につけておきましょう。

< 事例 1 >退職時の年収が多かったから年金額も多いと期待していたのに・・・

Q:友人より年収が多かったのに年金額に差がないのは何故?

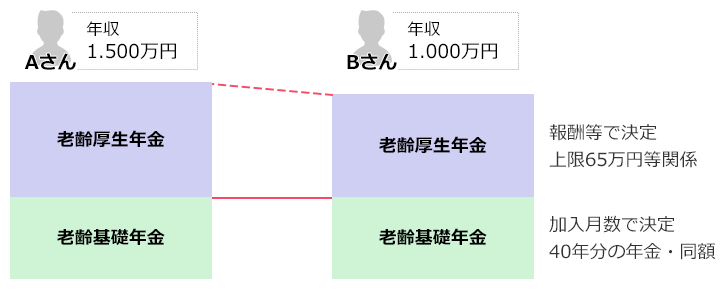

A:よくある質問です。年金額の計算は、毎月の報酬を32等級に区分(標準報酬月額・現在上限65万円)と(標準賞与額・1000円未満切捨・1か月上限150万円)を現在の価格に再評価したものを合計して加入月数で割った「平均標準報酬月額」を元に計算します。AさんとBさんの事例でみてみます。

厚生年金40年(20~59歳)加入後退職、65歳から年金受給(男性・共に昭和36年4月2日生)

| A:年収1,500万円(月80万円・賞与270万円×2) | B:年収1,000万円(月60万円・賞与140万円×2) |

|---|---|

| 若いとき年収は低額、当時の金額を再評価する考え方は同じ。標準報酬月額の上限も変わっています。 | |

AさんとBさんの退職時の年収ほど年金額に差がない ~ ざっくりしたイメージ

●高収入だった人は支出が緩くなりがちです。はやめに年金見込額を算出して収入があるうちから、何歳まで働くのか、完全退職後の年金収入だけの暮らしをイメージした対策が必要です。

夫婦の年金額、1人になったときの年金額の確認もしておきましょう。平成27年9月以前の共済期間のある場合、死亡時期で遺族が受ける職域部分の金額が減少するので要注意です。

< 事例2>子に貢ぐのもほどほどに ~ してもらうのが当たり前になる

家計を握る夫が子どもや孫との会食の支払いを、いつも自分の年金で散財するのが心配という高齢妻の悩みを伺いました。この夫婦の場合、年金は各自で管理とのことです。

子や孫たちと外食したり(ときにプレゼントしたり)するのは親にとっても嬉しいものです。例え、心の中で老後の面倒を見てもらいたい淡い期待があったとしても・・・。

但し、いつもして貰ってばかりの人はそれが当たり前になり、感謝の気持ちを忘れがちです。かつ、無理して支払っている親の懐の中身を過大評価して更なる請求も増えることも。親子でも、時に押して引いての気持ちで見栄を張らずに付き合えたらいいですね。せっかくのゆったりした老後、夫婦の楽しみを増やすために使って思い出を作って欲しいというのが私の感想です。

< 事例3>高齢期こそ人を見る目を養っておこう ~ 例え親子でも

残された人生を最期まで生き生き暮らすために、自分の思いを常日頃から親族に伝え、又はエンディングノートに書いておくことは大切です。但し、実現してもらうには思いを誰に託すか見極めも大事。表面的に卒なく優しい子、言葉少ないが真に思ってくれている子等の本質を日々の言動から見極めておきましょう。最良の最期を迎えるには親も感性磨きが求められています。

●Aさん(90代)は長い間寝たきりで高齢者施設に入所後亡くなりましたが、夫の遺族年金やそれなりにあったお金は通帳に残されていませんでした。子どもがカードで頻繁に引き出していたからです。高齢期判断能力が不十分になるとこうした例も増え、相続時に揉める例もありそうです。

●Cさん(80代)はそれなりに資産家ですが、夫亡き後1人で堅実に元気に暮らしています。

先日、子どもの妻から、「賃貸にしている戸建て住宅を生前贈与して欲しい」と言われ困惑していました。今の住宅を賃貸マンションに建て直したいとのこと。結局、Cさんは断りました。

今後高齢者施設に入所(入居)したときのコストも不明なこともあり、自分の財産だから自分の思いを貫く、自分が亡くなれば子どもたちで好きに分けて欲しい気持ちからです。

< 事例4>高齢者施設のコストを見極める

趣味と自身の老後に備え、高齢者施設見学を重ねています。そこで思うのは、介護付有料老人ホーム等のコストがパンフレットからは見えにくいこと。理解には実際に見学を重ねることが一番。

施設側(売り手側)の説明を聞き不明な点は質問・調査できればベストです(理解できるときに見学に行きましょう)。

かつ、高齢者の状態は徐々に重度になり負担も増える認識が必要。かなり高額な物件をいとも簡単に契約する人に時にお会いします。自宅購入を決めた現役時代の熱心さで施設選びをしましょう。ひょっとしたら人生最大の購入になるかも知れません。

まとめ 老後を消化期間にしないために

「まだ何もしらないのが18歳」「もう何も覚えていないのが81歳」(笑点より)とは上手いこと世相を反映しているが、今や、日本の高齢者の約4割がもう何も覚えていないと笑いながら、さりげなく自分で考え、決断できる81歳が増えることを期待します。もちろん準備と責任は伴いますが・・

「老いては子に従え」だけで過ごすには老後が長くなり過ぎた様です。

2024年度は、家計に大きく関係する税制の改正(NISAの拡充・固定資産税や自動車税の変更・相続に関わるルールの見直し等)も実施予定です。社会保険の保険料・負担も徐々に変わります(負担増)。ライフプランが本当に必要なのは、老後の収入(年金等収入)が多い人でしょう。気持ちを引き締めてリタイア後の暮らし構築に取り掛かる時期に気付けたらいいですね。