目次

井上 信一先生(いのうえ しんいち)

井上 信一先生(いのうえ しんいち)プロフィール |

|

松川 泰子さん(32歳 仮名)のご相談

松川 泰子さん(32歳 仮名)のご相談

将来の不安もあり、いろいろと家計の見直しを考え始めています。

貯蓄や運用に少しでもお金を回せるよう、収入が増えないぶん支出を減らせればと思い、納める税金が安くなればと、『ふるさと納税』もここ数年行っています。返礼品も、人気があり還元率も高いとされるものを選んできたつもりですが、実際、税金面でどの程度の恩恵を受けているのか、その実感がありません。ひょっとしたら、寄附を多くし過ぎてしまっているかもしれないと心配もしています。

『ふるさと納税』で、税金が控除されているのかを確認する方法を教えてください。また、その他に注意すべき点などがあれば教えてください。

松川 泰子さん(仮名)の家族のプロフィール

|

ふるさと納税は、実質2,000円で返礼品やサービスを受けられる制度ですが、家計の見直しとして活かせるかは利用する側の考え方や工夫次第です

松川さま、ご相談ありがとうございます。

ふるさと納税についてはその理念等も大切なのですが、今回は税金面にフォーカスし、税金の控除額の確認方法、および、あらためてふるさと納税の税制上の簡単なしくみや注意点についてお答えいたします。

ふるさと納税の方法により控除のされ方や確認方法は異なる

ふるさと納税による控除を受けるための方法は2つあります。逆にいえば、この2つの方法のいずれかを行わなければ、ふるさと納税による税金の控除の適用を受けることはできません。

1つめは原則的な方法で、ふるさと納税をした翌年の2月16日から3月15日までの間に、ふるさと納税を行った旨を住所地の所轄税務署に確定申告する方法。これにより、所得税と住民税に分けて控除を受けられます。

2つめは、ふるさと納税を行った各自治体に、その翌年の1月10日までに「ふるさと納税ワンストップ特例制度(以下、ワンストップ特例)」の適用を申請する方法。これにより、給与所得者等で申告不要な方が、面倒な確定申告の手続きをしなくても、住民税のみから控除を受けられます。

ちなみに、ワンストップ特例を利用できるのは、確定申告をする必要のない、実際に確定申告をしなかった、ふるさと納税を行うのが5自治体以内の方です。これらのいずれかに該当しない場合は確定申告が必要です。

控除対象となる税金の種類は異なりますが、どちらの方法であっても原則として控除される金額は同じです。

ふるさと納税を行えば、その自治体からモノやサービス利用等の各種返礼品が送られてきます。コロナが明けてからは、旅先でふるさと納税をして現地でサービスを受けられる旅先納税も注目されています。

また、基本的に「寄附金受領証明書」や、ワンストップ特例を申請する場合はその自治体に提出するための「寄附金税額控除に係る申告特例申請書」が送付されてくるので、それが届けば、所定の手続きは進んでいるといえます。

ただし、実際に税金からちゃんと控除されているのか把握するのは、税に関する証明書に相当する書類等で確認する必要があります。

ワンストップ特例の適用を申請する場合の確認方法

松川さんのような会社員で確定申告をした経験が無い方やする必要が無い方は、簡単な手続きだけで済むワンストップ特例制度を選択する人が増えています。この場合は、所得税からの控除はなく住民税からの控除だけなので、下記で説明する「住民税決定通知書」の控除額欄および摘要欄の寄附金税額控除額の金額が、「ふるさと納税の利用額-2,000円」と同額かどうかの確認で足ります。

異なる場合の対応は、確定申告をする場合と同様です。

確定申告を選んだ場合に確認する方法

松川さんのような給与所得者は、勤務先の年末調整で所得税の納税、および住民税の納税手続きが完了します。ただし、所得税と住民税は税額を決定して納税するタイミングが違います。所得税は給与や賞与の支払いのつど仮の税額を計算し源泉徴収されますが、その年の年末には、勤務先の企業が1年間の給与収入に対する所得税額を再計算し、多くの場合、源泉徴収され過ぎた所得税額を「年末調整」で還付することで精算されます。一方、住民税は前年の収入に応じて決定された税額が翌年に徴収されます。天引きされている住民税は前年の収入に対しての納税です。

ふるさと納税分を確定申告する際には、まず、自身で作成された確定申告書の手元控えの「寄附金控除」の欄に所定の計算に基づき記載されている額が「ふるさと納税額-2,000円」の額であれば、きちんと所得税に係る納税額の変更を申告している証となります。

確定申告をすれば、ふるさと納税適用分だけ新たな「所得控除」が認められ、納め過ぎの所得税の再計算が行われます。指定した金融機関口座に還付金が振り込まれるので、その入金額の確認で所得税については正しく処理されていると判断できます。

一方、住民税は、前述の通り課税タイミングが所得税より遅く、所得のあった年の翌年6月から1年かけて分割して納めるのが基本。住民税の証明書に相当する書類は、毎年5月から6月に郵送または勤務先にて受け取る「住民税決定通知書」となります。この書類の税額控除額の欄、および摘要欄に寄附金税額控除額の記載があれば、ひとまずは処理が行われている証となるでしょう。

ただし、ここで問題となるのは、自己負担2,000円だけで、果たしてふるさと納税を利用できたのかどうか。

金融機関の口座に振り込まれた所得税の還付金の額と「住民税決定通知書」に記載の控除額の合計が、実際に行った「ふるさと納税の寄附額-2,000円」の額と同じなら問題はありませんが、控除合計額が少ない場合は、ふるさと納税の申告金額に漏れがあるか、あるいは控除される限度額を超えて寄附をしていることも考えられます。

前者であれば居住地の税務署に修正申告をすることで対応も可能ですが、後者の場合は残念ながら対処のしようはなく、以後はオーバーせぬよう注意するより仕方がありません。松川さんの場合は、現状の寄附額で心配はないと考えますが、WEBで検索すれば、ふるさと納税で恩恵を受けられる利用上限等を試算できるサイトが多数あるので、確認しておくと良いでしょう。

ふるさと納税を有効活用するために知っておくべきこと

将来の貯えに回すお金を増やす策は、「収入を増やす」か「支出を減らす」しか方法はありません。

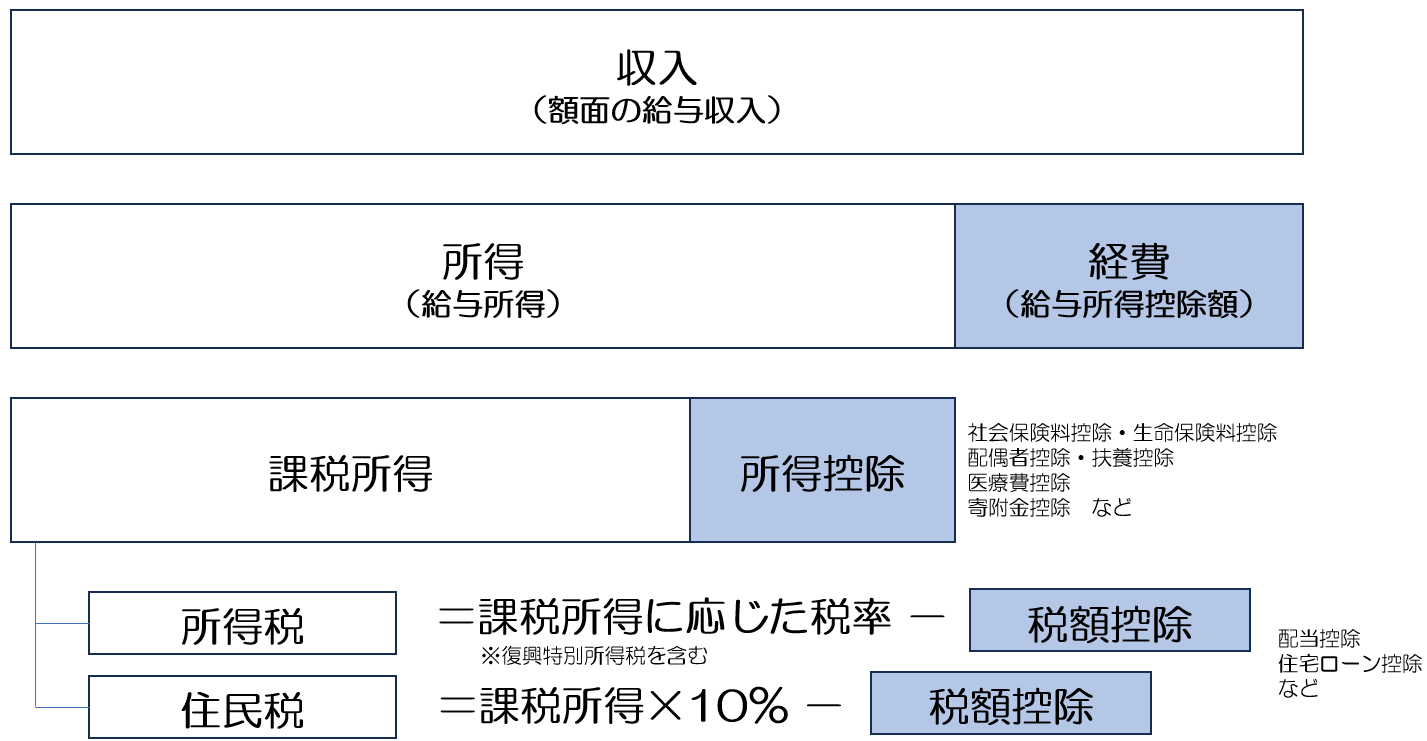

このうち、「支出を減らす」方法の一つである「納税額を減らす」という考え方も、有効な打ち手となり得ます。とはいえ、所得税・住民税の納税額を減らす策は、下図のとおり、税金を計算する過程での「経費」、「所得控除」、「税額控除」のいずれかを増やすほかありません。

給与所得者の「経費」は、別途で加算が認められる特例額を除けば、給与収入に応じて決定します。

また、基本的に「所得控除」や「税額控除」とは、社会保険料や生命保険料、一定額以上の医療費や住宅ローン等のように、“控除対象となる支出をした場合”や、扶養する家族がいるなど、“控除すべき正当な事由のある場合”に認められるもの。追加支出をせずむやみに節税できるケースは殆どありません。

ふるさと納税とは、所得税については「所得控除」のひとつである「寄附金控除」の一種ですが、住民税においては「税額控除」の側面も持つ、特殊で複雑なしくみで少々わかりにくいところもあります。

上述のとおり、自分の選んだ自治体(都道府県・市区町村等)に寄附を行い、その寄附額のうち2,000円を超える額が所得税および住民税(ワンストップ特例の場合は住民税のみ)から控除されます。具体的に、金融機関の口座に振り込まれる還付金は所得税分ですが、これは確定申告により寄附金控除という新たな「所得控除額」を増やしたことにより所得税額が再計算され、戻ってきた額となります。

加えて、「寄附金額-2,000円」の額に対して、所得税で還付された以外の残りの額を、ふるさと納税を行った翌年6月から徴収が始まる住民税を再計算し軽減することで調整されます。所得税が既に徴収済みに対する還付対応であるのに対し、住民税は徴収前にその額を修正する訳です。

ただし、ここで注意したいのは、

「寄附金額-2,000円」の額がそのまま現金として戻ってくるわけではないということ。

例えば、ふるさと納税で適正額内の20,000円を利用した場合、2,000円を超える18,000円分だけ税金が安くなったとしても、寄附額の20,000円と相殺すれば差し引き2,000円は純粋な追加支出。家計にとり、実際の可処分所得を増やしているわけではないのです。税金面での恩恵を実感しにくいのもこのためでしょう。

とはいえ、ふるさと納税では、地震や台風等の災害に罹災した自治体への純粋なボランティア的寄付としても利用できますが、多くの方が注目しているのは、何もしなければ税金としてただ引かれるだけのところ、寄附をすることで価値のある品やサービスを、実質2,000円の追加負担で返礼品として受け取れることでしょう。普段ならなかなか手が出せない贅沢な品やサービスを堪能できれば生活は潤うものです。

さらに、例えば返礼品として受け取るのがお米なら日常の食費を、贅沢な高級食材なら外食費を、物品やサービスならモノの購入費やレジャー費を、減らせれば家計への実利となります。“2,000円で高価な蟹や鰻や和牛を、ふるさと納税を利用してお家で食べる。その代わり外食を1、2回減らす”といった具合に意識的に工夫することで初めて、家計の「支出を減らす」ことに貢献できるのです。

他の控除制度を併用する場合には注意も必要

最後に、他の「所得控除」や「税額控除」を適用させる場合の注意点について2つ触れておきます。

まず、これまで述べたとおり、ふるさと納税において税金から控除される額には上限※があります。

- ※別途、控除対象のふるさと納税額は、総所得金額等(給与のみの場合は給与所得)に対し、所得税はその40%、住民税は30%が限度という制約もあり

そもそもの税金の納税額を超えて控除されることはないので、所得税・住民税の納税額の算出根拠である「課税所得」により、合理的に利用できる限度額が算出されます。

しかし、イレギュラーで「所得控除」を適用する年度があれば、その分だけ「課税所得」が減り、所得税・住民税も減るので、ふるさと納税の利用限度額も減ることになります。

具体的に、松川さんは今後、iDeCo(個人型確定拠出年金)の利用を検討されているようですが、老後資金づくりのためにiDeCoで拠出する投資額は、その全額が「所得控除」の対象となります。また、医療費の自己負担額が一定額以上に高額になる年度は、医療費控除として「所得控除」を適用できます。

これらは税制上の恩恵措置ですが、ふるさと納税にとっては利用限度額を減らす要因となります。

インターネット上で誰でも簡単にふるさと納税利用額をシミュレーションできるサイトは、「収入」ベースで判定するものが殆どなので、「所得控除」の額が大きくなる(課税所得が減る)年度は注意が必要です。

次に、ワンストップ特例の申請でふるさと納税を利用している方についてですが、上述のとおり、この制度を利用できるのは「確定申告をしない方」等です。仮に、ワンストップ特例の申請を提出しても、その後に「医療費控除」等の適用を受けるために確定申告をすればワンストップ特例の申請は無効となるため、医療費控除の申告をする際に、ふるさと納税についても確定申告をしなければ税金の控除を受けられません。

住宅を購入した場合に、購入年だけ確定申告が必要な「住宅ローン控除」についても同様です。

「住宅ローン控除」とは「税額控除」のひとつであり、所得税額から引き切れない場合に住民税額からも控除できるのですが、実は住民税額からの控除額には上限があります。よって、ふるさと納税と併用する際には控除額の上限内に収まるかどうかといった留意点も生じます。

いずれにせよ、何らかの控除を受けるため確定申告をする年度は注意しておくのが良いでしょう。

ふるさと納税とは、何もしない場合と比べ、利用することで家計や生活に付加価値を生んでくれる制度です。注意点にも多少は留意し、上手に利用しましょう。

所得控除と税額控除の違いがよくわかりません。

被災地に寄附をしたいと考えています。税金が戻ってくると聞きましたが、本当でしょうか。

「ふるさと納税」ってお得なのでしょうか?

松川 泰子さん(32歳 仮名)のご相談

松川 泰子さん(32歳 仮名)のご相談