目次

将来、都内の実家を相続する場合の税負担が不安です。

夫婦共有名義でマンションを取得しましたが、何か準備すべき事は?

井上 信一先生

(いのうえ しんいち)

プロフィール

井上 信一先生

(いのうえ しんいち)

プロフィール |

|

安岡 真希子さん(仮名 45歳 会社員)のご相談

安岡 真希子さん(仮名 45歳 会社員)のご相談

両親は都内の持ち家に2人暮らしです。最近、雑誌で相続税負担が増えるかもしれないことを知り不安になりました。心掛けておくべきことや負担軽減のための対策はありますか?また、今般、夫婦共有名義でマンションの購入手続きを終えました。今後のライフプランを踏まえ、準備すべき対策があれば教えて下さい。

|

安岡 真希子さん(仮名 45歳 会社員)のプロフィール

|

税制改正で控除・免税範囲が大幅に削られる見込み。

二次相続時には大きな負担が予想され、今から準備が必要です。

二次相続時には大きな負担が予想され、今から準備が必要です。

安岡様、このたびはご相談頂きまして誠にありがとうございます。相続税の増税に関しては、現政府が平成27年度に相続税算出に影響する基礎控除額の引き下げを示唆しているほか、既に平成22年度税制改正において「小規模宅地等の特例」が改定されています。

今後、相続税に関する改定がどのように定まるかは未定ですが、将来発生する可能性を否定しきれない増税については心配が尽きませんね。

また、新居のご購入で今が最も充実されていることと思いますが、ご夫婦ともにローン負担を負っておられるとのこと。ともに今後のお仕事への活力にもなると同時に相応の責任を背負っておられることと存じます。

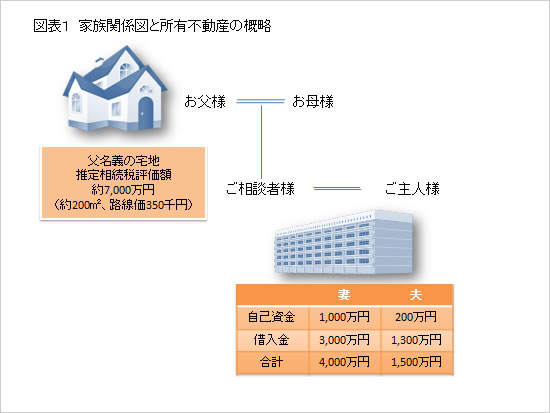

今回はお時間の関係上、詳細な情報を得られませんでしたが、ご検討願いたい留意点を述べさせて頂くことに致します。なお、下図にて現状把握しております家族関係と、ご家族の所有不動産に係る情報を整理いたします。

懸念点1,少なくとも2次相続時には相続税のご負担が必至のようです

頂いた情報をもとに、現在ご両親がお住まいの自宅(お父様名義)について、相続発生時の課税価格の可能性を検討してみます。なお、以下は概算となりますので詳細につきましては、改めて税理士や不動産鑑定士等の専門家にお問い合わせ頂くことをお勧めいたします。

住宅(宅地)の実勢価格が約9,000万円とのことですが、相続税の課税対象となる財産評価額は取引価格で決まるわけではなく、別途、相続税評価額にて計算されます。概ね、その額は実勢価格の7~8割程度ですが、詳細は下記算式による路線価方式(路線価が定められていない場合は当該宅地の固定資産税評価額に各国税局長の定める割合を乗じる倍率方式)等にて算出した金額となります。路線価方式の場合、実際には宅地の特殊地形等により各種補正率を乗じて求めますが、大雑把にいえば宅地の面している道路の価額に地積(㎡)を乗じた金額となります。

前面道路の1㎡当り路線価×地積(㎡)×各種補正率

頂いた所在地住所の路線価を国税庁HPの路線価図( http://www.rosenka.nta.go.jp/)で調べますと、1つの道路に接するご両親の宅地の前面路線価は350千円(路線価図にある数値は千円単位となります)ですので、個別の地形条件等を考慮しない単純価額での相続税評価額は約7,000万円前後であると推定できます(以後は、この価額を7,000万円と仮定します)。なお、路線価は毎年見直されて7月上旬には公表されますので、適宜、国税庁HPで確認しておくと良いでしょう。

さらに、土地の相続税評価においては、この課税価額を小さく抑えることのできる「小規模宅地等の特例」が認められています。これは一定地積の特定宅地については、上記で算出した評価額を一定割合減額できる制度で、例えば、被相続人の居住用宅地は240㎡までは80%減、不動産等の貸付用宅地等は200㎡まで50%減となる仕組みです。

従いまして、お父様名義の住宅の土地についてこの制度を適用できれば、評価額は1,400万円まで低減させることができます。

さて、万一、お父様の相続が発生した場合、現在の制度上では「遺産に係る基礎控除額」は7,000万円(5,000万円+1,000万円×法定相続人数(母親と安岡様の2名))ですので、お父様のその他の財産の評価額が5,600万円以下(上記小規模宅地頭の特例適応として)であれば、相続税は発生しません。また、仮に平成27年1月以後に相続税の算出法が改定され、基礎控除額が今より4割縮小される場合は、4,200万円(3,000万円+600万円×2名)となりますので、その他の財産が2,800万円以下であれば、同様に相続税が発生することはありません。

参考までに、その他の主な財産についての評価方法を以下のとおり整理いたします。

| 現金・預貯金 : | 時価金額(定期預金等の場合は預入額+既経過利子額-源泉徴収税額 |

| 上場株式等・ETF・REIT : | 以下のうち最も低い価額(単価)×株式数 |

| 1) 課税時期の終値 | |

| 2) 課税時期の月の毎日の終値の平均額 | |

| 3) 課税時期の前月の毎日の終値の平均額 | |

| 4) 課税時期の前々月の毎日の終値の平均 | |

| 国債等の上場利付債券 : | 最終価格+既経過利息-源泉徴収税額 |

| 個人向け国債 : | 課税時期に中途換金した場合に金融機関から支払われる価額 |

| 取引相場のあるゴルフ会員権 : | 通常の取引価額×70% |

| 賃貸住宅の土地 : | 自宅敷地等の評価額-自宅敷地等の評価額×借地権割合×借家権割合×賃貸割合 |

| 自宅・店舗・別荘等の自用家屋 : | 固定資産税評価額×1.0 |

| ※建築中の家屋は費用原価の70%相当額 | |

| 貸家等の建物 : | 固定資産税評価額-固定資産税評価額×借家権割合×賃貸割合 |

| 死亡保険金 : | 保険金+配当金-非課税金額(500万円×法定相続人数) |

| ※法改定が実現すれば、死亡保険金の法定相続人とみなされるのは、未成年・障害者・相続開始直前に被相続人と生計同一の相続人に限られる予定。 |

なお、相続税の計算上、配偶者(婚姻期間は不問だが、内縁関係にある配偶者は対象外)について所定の税額軽減が認められています。この制度により、配偶者は法定相続割合の財産または1億6,000万円のいずれか多い金額までの相続または遺贈により財産を取得しても相続税はかかりません。よって、お父様の遺産総額が高額になる場合でも、少なくとも1億6,000万円までであれば、最悪、お母様がこれを相続することにより課税を免れることができそうです。

しかし最大の懸念は、お父様亡き後のお母様の相続(2次相続)時です。この時には、以下の理由から、安岡様に相続税が発生する可能性が非常に高くなります。

- 相続人は安岡様1人となるため、基礎控除額が6,000万円(改定案では3,600万円)に引き下がります。

- 小規模宅地等の特例を適用できない可能性が高くなります。

- 配偶者の税額軽減を適用できません。

特に2については、特例が認められるための要件が平成22年度税制改正により厳格化しており、また安岡様は既に持ち家がありますので、「被相続人である母親と同居しているか生計同一を満たして申告期限まで居住し、かつ保有していること」が必須であり、これを満たせない可能性が高いと思われます。

よって、この土地の評価額7,000万円が変わらないと仮定した場合、お母様からの相続時には土地の相続税評価額だけでも、1,000万円(改定案では3,400万円)が基礎控除額の超過財産となります。なお、参考までに相続税の税額早見表を下記に付けますが、仮にその他財産の課税価額が2,000万円と仮定すると、税額は現行では400万円(基礎控除後の課税財産3,000万円)ですが、万一改定案が通れば920万円(同5,400万円)と2.3倍の負担となります。もちろん、これ以上の財産がある場合は税負担がより高額となります。

相続税の税額早見表

(A)×(B)-(C)

| 現行 | 改正案 | ||||

| 課税財産(基礎控除後) | 税率 | 控除額 | 課税財産(基礎控除後) | 税率 | 控除額 |

| (A) | (B) | (C) | (A) | (B) | (C) |

| 1,000万円以下 | 10% | − | 1,000万円以下 | 10% | − |

| 3,000万円以下 | 15% | 50万円 | 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 | 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 | 1億円以下 | 30% | 700万円 |

| 3億円以下 | 40% | 1,700万円 | 2億円以下 | 40% | 1,700万円 |

| 3億円超 | 50% | 4,700万円 | 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 | |||

| 6億円超 | 55% | 7,200万円 | |||

対策を検討しましょう

安岡様のように、これまでの税制では相続税負担を回避できていた方でも、既改正内容や今後に予定の改正内容により、たちまち相続税負担が発生する可能性が、昨今懸念されています。

このことに対して、対策は容易ではありませんが、安岡様の場合で考え得るものを次のとおり検討してみます。なお、安岡様がご両親と同居または同一生計になる場合は、今回の検討から外しますが、再度ご検討頂くのも一考かと思います。

対策(1) お父様の1次相続時に、安岡様がお母様と名義を分割して宅地を相続する

対策(2) 親が自宅を売却して有料老人ホーム等に入所する

対策(3) 自宅の立て替え等をおこない貸家にする(戸建の貸家やアパート建築等)

対策(4) 相応額の生命保険に加入する

上記4案は、各々単独でも、また組み合わせて複合的に検討することもできます。ただし、以下の留意点も考えられますので補足として加えさせて頂きます。

対策(1)について

お母様の2次相続時に課税財産の額を減らしておくための対策となります。ただし、1次相続時に安岡様がお父様と同居または同一生計でない場合、安岡様の相続分は改正により既に「小規模宅地等の特例」の適用を受けられなくなっております(お母様の相続分のみは対象)。したがいまして、課税対象となる財産の額が基礎控除額を越える場合には、安岡様相続分については税負担が生じる可能性があります。

また、お父様よりもお母様が先にお亡くなりになると、この対策を検討することはできなくなります。

対策(2)について

利用権方式や賃貸方式など、所有権方式以外の老人施設の場合、入所の際に負担した金額や居住に要す権利等は、原則として相続財産とはなりません(ただし、入居一時金等の返還金が相続財産となるケースもあります)。したがいまして、安岡様のご両親またはお母様が単身になられた後に自宅を譲渡した場合、譲渡に伴う損益により課税の有無が生じるかは異なりますが、相当額の現預金資産が増加しますので、これを使い切らずに相続が発生しますと、かえって税負担が増す可能性もあります。

また、相続対策とはあまり関連はありませんが、ご両親の宅地以外の資産がそれほど多くない場合、自宅の売却ではなくリバース・モーゲージ制度を活用できるなら、ご両親のご健在時には自宅を担保に生活資金の融資を受け、亡くなられた際に担保を差し出す方法もございます。いずれにしましてもご自宅の処分案は、相続対策というよりご両親の要介護時等のQOL(Quality of Life)向上のための策といえるでしょう。

対策(3)について

1次相続または2次相続の発生前に自宅を貸家に改築、あるいはアパート等に立て替えて当該土地を居住用の宅地から貸家貸付地に変えておく対策となります。貸家建付地であれば、そもそもの相続税評価額が低減する上、相続により安岡様が取得した場合でも、この貸付業を引き続き継続すれば、同居や同一生計の要件を問わず200㎡までは50%減の適用を受けることができます。ただし、自宅兼アパート等にして親が引き続き住む場合、当該居住用部分は貸付用には該当しません。また、相応の資金がなければ立替費用のみならず親の転居用の資金を賄うことは困難になります。また、そもそも借家人が居住できる環境になく、空室のままでは対策以前の問題となってしまいます。

とはいえ、首尾よく自宅を転換できれば、建設費用等により親世代の余剰現預金等を減らすほか、実現性にはハードルが高いものの、親が借金をすることにより負の相続財産を生み出すことで、結果として相続財産の軽減につながることにもなります。

対策(4)について

安岡様のご両親の場合には年齢的な制約や健康上の課題は否定できませんが、親世代を被保険者とする生命保険に新たに加入することも検討できます。ご両親が契約者・保険料負担者となれば死亡保険金は相続税の課税対象となります。一方、保険料相当額の生前贈与を受けながら安岡様が契約者となれば、死亡保険金は安岡様の所得税・住民税の課税対象となります。どちらが有利となるかは負担税額を実際に計算する必要がありますが、いずれにおいても保険料相当額分は現金財産の軽減効果となります。

また、死亡保険金が相続財産に加算されることで、その額が逆に増加する場合であっても、それによって負担の生じる相続税額を逆算して保険金額を設定すれば、保険金で相続税の納税額を賄うことも可能です。

安岡様の場合、このプランは1次相続より2次相続でより有効に働く可能性もありますので、契約者(保険料負担者)および保険金受取人をお父様か安岡様、被保険者をお母様とする終身保険(または一定の長期契約の定期保険等)として加入をご検討しても良いでしょう。

先に述べましたとおり、相続対策は単独でおこなうより複合的におこなうと、より効果が増す場合もあります。具体的な対策は、より詳細な情報を得られればシミュレーションすることも可能ですので、是非ご検討頂ければと思います。

懸念点2,安岡様ご夫婦の保障を追加検討してはいかがでしょうか

最後にもう一点、安岡様から頂いた情報で懸念致しましたのは、ご夫婦のローン負担額に対する保障確保の有無となります。

安岡様は、夫婦共有名義・夫婦共有負担にて住宅をご購入されています。このメリットとしては、ご夫婦がともに収入を継続できることを前提に、その収入合算により高額な住宅取得が可能になるほか、夫婦ともに住宅ローン控除を適用でき、かつ将来の売却の際には売却損益のいずれかが発生した場合でも各々で特例を使えることなどがあげられます。

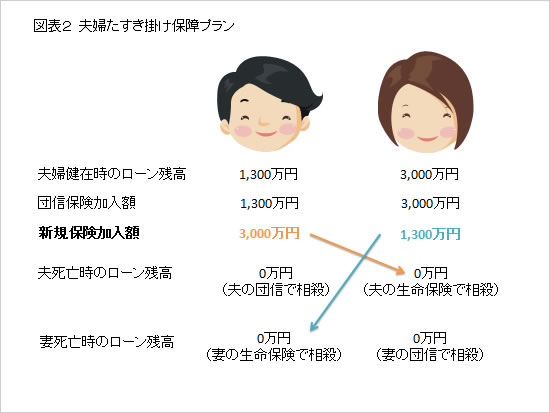

また、現在、ご夫婦各々が抱えられる住宅ローンについては、団体信用生命保険を付保していることで、万一の場合には借入残高が相殺されるようになっています。しかし、ご夫婦双方の収入で生活を維持されている場合、いずれか一方の万一の事態に備え、遺された側が生活できるだけの保障額を確保する必要があります。加えて、その遺された方自身の借入残高をも解消できるような、下記図のような「夫婦たすき掛け保障プラン」を検討されれば、なお安心につながると思われます。

つまり、自分の借入残高に相応する保険金額を、相手を被保険者とする生命保険(この場合は、保険料負担の観点から借入残高の減少に伴い保険金額も減少する逓減定期保険や収入保障保険等が無難といえます)で準備しておけば、万一、相手が亡くなった場合には相手の残債が団信で相殺されることに加え、自分の残債もその保険金で相殺して無くすことができます。

例えば、安岡様が自分を契約者・被保険者、ご主人様を受取人として、ご主人様の借入金残高に相当する保険金額で生命保険に加入しておけば、安岡様がお亡くなりになった場合、安岡様分の借入残高が団信で消えるほか、追加の死亡保険金によりご主人様の借入残高をも清算することが可能になります。

住宅の購入は、新たな資産の増加であるとともに新たな負債の誕生でもありますが、リバース・モーゲージや将来の売却または賃貸化等の可能性までを考えれば老後生活資金の創出でもあるほか、新たな保険の購入でもあります。ここまでを考慮した保険プランを検討されれば、ご夫婦いずれかの万一の際でも、遺された方の負担は大幅に軽減することができるでしょう。

一方、夫婦共有名義の場合、いずれかが亡くなると、その方の財産が相続財産として遺された相続人の権利となってしまいます。例えば、お子様のいない安岡様ご夫婦の場合、さらにご両親が他界されているご主人が亡くなると、ご主人様名義の財産の4分の3は安岡様の権利(法定割合)ですが、残り4分の1はご主人のお姉様の権利となります(ただし、兄弟姉妹には遺留分の権利がないため、その全額を妻の権利とすることも可能です)。

もし、この際にご主人様がお姉様の相続分に見合う他の財産を残せていなければ、せっかくの住宅の権利の一部を他人が持つことにもなりかねません。

こういう場合までを考慮すると、お子様のいないご夫婦の場合、相手の財産額に見合う保険金額をさらに上乗せして生命保険等で準備しておけば、なお安心といえます。

まとめにかえて

今回は、親と配偶者の相続時を想定した留意点について述べさせて頂きました。身近なご親族に万一の事態が生じることは、なかなか想像することはできないと思います。しかし、それが起こってしまうことで、ご自身やご家族の生活に何らかの影響を及ぼすことが考えられるのであれば、その対策を打っておくことは、言ってみれば人生における究極のリスクヘッジとも考えられます。

また、その対策として、人の死傷により新たな財産や収入源を創出す生命保険は、最も相性の良い相続対策の1つと位置付けられています。

しかし、その保険を備える上では相応の費用(保険料)も生じます。もし、ご検討頂く場合は、保険料負担額も考慮した上で、適正な商品性の保険商品を専門家に選別してもらうことが大切かと思います。

不安のない生活を送られるためにも、懸念事項は早めに潰しておきたいものですね。

安岡 真希子さん(仮名 45歳 会社員)のご相談

安岡 真希子さん(仮名 45歳 会社員)のご相談