目次

支出を抑えるために家計の見直しをしています。

保険と住宅ローンを見直す場合の考え方を教えてください。

井上 信一先生

(いのうえ しんいち)プロフィール

井上 信一先生

(いのうえ しんいち)プロフィール |

|

深瀬竜也さん(仮名 38歳)のご相談

深瀬竜也さん(仮名 38歳)のご相談

支出を減らす効果的な手段として、保険と住宅ローンの見直しをしたいと考えています。 具体的な商品は金融機関等に提案してもらうとして、自分自身でどのように考えておくべきか、ポイントを教えてください。

|

ご相談者のプロフィール

|

|||||||||||||

固定支出の見直しは恒常的に効果を得られますが、基本的に変更後は元に戻せません。

実行にあたっては慎重に判断することが大切です。

保険料も住居費(住宅ローン返済額)も、家計に占める割合が比較的高い固定支出です。削減できればその効果をずっと受けられる分、見直しを実行するまでが面倒なのも事実。さらに、ひとたび保険を解約したりローンを借り換えたりしたら、元には戻せません。

実行に際しては、シンプルにポイントを押さえる、専門家を上手く活用する、そして、何事も自分ごととして捉えることが大切です。

保険は「必要な保障の優先度」、「保障額と保障期間」、「保険料の多寡」の順で考える。

家計にとって保険とは有事の際の大切な収入源です。とかく保険料というコスト面が気になりがちですが、節約志向に走って本末転倒にならぬよう注意すべきです。また、昨今では商品も多様になっていますので目移りしがちです。そういうときは、商品ありきでなく、リスクとその保障(補償)から考えると整理しやすくなります。

1.本当に必要な保障は何か?

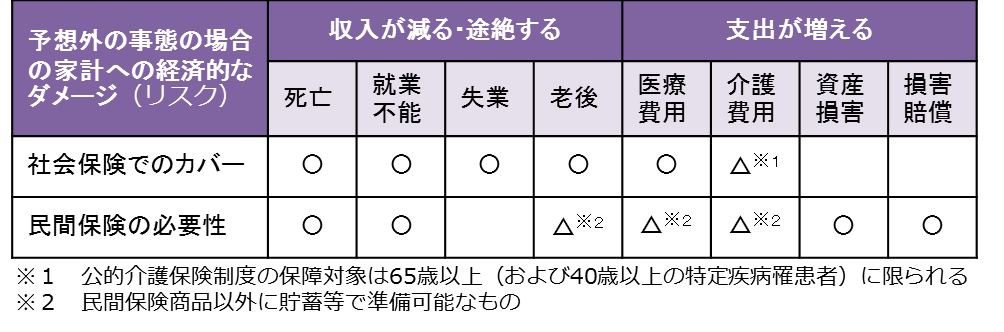

下図は、およそ考えられる家計の経済的ダメージを収支の両面から一覧にしたものです。表中の(民間保険の必要性)は一例ですが、こうしてみると「発生確率は低くても、それが顕在化したら事態は深刻」なものから優先すべきだと、改めてわかることでしょう。

「もらえてラッキー」程度のものはこの際に解約してでも、本当に必要な保障を偏りなく備えていることが大切といえます。商品広告でもよく目にするカテゴリーが本当に必要な保険なのかどうかを一度考えてみてはいかがでしょうか。

2.必要な保障額だけでなく必要な保障期間にも注目する

例えば、死亡保障が生涯続く終身保険から保険料が割安な定期保険に乗り換える話を時折見聞きします。子育て期間中の高額な必要保障額を考えれば合理的な考えですが、長寿に伴う生活費や医療介護費用の増大で、家族に必要なお金を遺せなくなるケースも確実に増えています。保障額を潤沢にするのも大事ですが、最低限必要な保障期間にも目を向けたいところです。

3.最後に同じタイプの割安な保険料の商品を探す

必要な保障分野を大胆に取捨選択できれば、あとは、同タイプの商品から割安なものを選ぶだけの作業です。保険料一括見積り等のサービスは火災保険や自動車保険等の損保分野に一日の長がありますが、商品絞り込みさえできれば生保分野でも便利なサイトが豊富です。

住宅ローンの見直しでは、意外な盲点にも注意を

住宅ローン負担軽減のポイントは、「低い適用金利」、「残債金額の低減」、「残返済期間の短縮」を実現できるか否かに集約できます。そして具体的な実行スキームは「借り換え」と「繰り上げ返済」とに分けられます。いずれにせよ、見直し前後のシミュレーションによる効果の検証が不可欠でしょう。

1.現行ローンより低金利が見込めればトリプルチャンスもあり得る

借り換えで今より低い金利が見込めれば、毎回の返済額はもちろん返済総額低減が期待できます。その効果に加えて、一部繰り入れ金による、残債減額や、毎回の返済負担増にはなりますが返済期間短縮を合わせて行えば、相乗効果で返済総額圧縮につながります。

2.変動金利型ローンの場合は「返済額軽減型」の繰り上げ返済に注目

繰り上げ返済には「期間短縮型」と「返済額軽減型」の方法とがありますが、適切な方法を行なえば、実は両者の利息軽減効果は同等です。とくに変動金利型ローンを利用している場合、多くの方に知られる「期間短縮型」では金利上昇による毎回の返済難を回避できない場合もあり得ます。ですが「返済額軽減型」をおこない徐々に返済月額を減らしておけば、返済増額圧力に耐えられる可能性もあります。「返済額軽減型」では、浮いた分を他の出費に使ってしまわず次の繰り上げ返済資金に充当するのがポイントです。

3.トータルでの効果を判断する

借り換えを行う場合は、これに伴う諸費用を考慮し総費用で判断する必要があります。また、返済早期に借り換えを行い、借り換え後の返済期間が10年未満になるとその時点で住宅ローン控除が適用されなくなります。「期間短縮型」の繰り上げ返済の場合は見直し前後の通算返済期間が10年未満となると、やはりそれ以後の適用はありません。ローン減税の効果は決して小さくはないので、こうした盲点にも気を付けましょう。

最後に

保険の見直しや住宅ローンの見直しではやり直しが利きません。実行に際しては、商品を扱う金融機関等に提案してもらった上でセカンドオピニオン的に専門家へ効果測定や問題点を検証依頼する慎重さが欲しいところです。

FP等の専門家はキャッシュフロー診断等を用い、保険や住宅ローンの見直しに留まらず、ライフプラン全体ごととして長期的かつ総合的に判断しています。

例えば、その保険の見直しが短期的には節約に役立っても長期的なリスク増大につながるかもしれません。また、住宅ローンの見直しにより返済総額自体の軽減には効果があっても、その他の資金使途に重大な懸念をもたらすかもしれません。

しかし、保険やローンに限らず貯蓄や投資等も含め、各専門機関の助言は非常に有益ですが、それらを取捨選択し総合的に判断するのは、あなた自身なのです。

深瀬竜也さん(仮名 38歳)のご相談

深瀬竜也さん(仮名 38歳)のご相談